Андреева Д.А.

ВЛИЯНИЕ ТЕНЕВОЙ ЭКОНОМИКИ НА ЭКОНОМИЧЕСКУЮ БЕЗОПАСНОСТЬ АРМЕНИИ

БаграеваЭ.С.

ТАМОЖЕННЫЙ КОНТРОЛЬ ТРАНСГРАНИЧНОГО ПЕРЕМЕЩЕНИЯ ЭНЕРГОРЕСУРСОВ ТРУБОПРОВОДНЫМ ТРАНСПОРТОМ

Бакланова Е.В., Чуб Е.Д.

ЭКОНОМЕТРИЧЕСКИЙ АНАЛИЗ ВОЗБУЖДЕННЫХ ДЕЛ ОБ АДМИНИСТРАТИВНЫХ ПРАВОНАРУШЕНИЯХ В СФЕРЕ ТАМОЖЕННОГО КОНТРОЛЯ ПОСЛЕ ВЫПУСКА ТОВАРОВ

Балясников Н.А.

К ВОПРОСУ О СПЕЦИФИКЕ ПРАВОВОГО РЕГУЛИРОВАНИЯ ПРОЦЕССА ПРИМЕНЕНИЯ НЕЙРОННЫХ СЕТЕЙ В ИНФОРМАЦИОННЫХ СИСТЕМАХ ТАМОЖЕННЫХ ОРГАНОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

Вердеш Б.А.

РОССИЙСКО-КИТАЙСКИЕ ТАМОЖЕННЫЕ ВЗАИМООТНОШЕНИЯ КАК ФАКТОР РЕШЕНИЯ ПРОБЛЕМЫ ВЫХОДА РФ НА ВОСТОЧНЫЕ РЫНКИ

Власова Д.Ф.

РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО ВНЕДРЕНИЮ МЕХАНИЗМА ОБМЕНА ЭЛЕКТРОННЫМИ ТРАНСПОРТНЫМИ НАКЛАДНЫМИ В ПРОСТРАНСТВЕ ЕВРАЗИЙСКОГО ЭКОНОМИЧЕСКОГО СОЮЗА

Заславская В.Я.

ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ ПРИМЕНЕНИЯ СИСТЕМЫ БЛОКЧЕЙН В ГРАЖДАНСКОМ ПРАВЕ

Коновалова Е.В.

ОТВЕТСТВЕННОСТЬ ПЕРЕВОЗЧИКА ПО ДОГОВОРУ ВОЗДУШНОЙ ПЕРЕВОЗКИ ПАССАЖИРА: НЕКОТОРЫЕ ПРОБЛЕМЫ ПРАВОВОГО РЕГУЛИРОВАНИЯ

Кунафин Л.А.

СТАТЬЯ 54.1 НК РФ: ИЗМЕНЕНИЕ АКЦЕНТОВ В НАЛОГОВЫХ СПОРАХ

Лауринайте А.Э.

К ВОПРОСУ О ТЕОРЕТИКО-ПРАВОВЫХ ПРОБЛЕМАХ АДМИНИСТРАТИВНОГО СУДОПРОИЗВОДСТВА

Муравьева Н.А., Макарова К.Э.

КОНТРАБАНДА КАК ВИД ТАМОЖЕННОГО ПРЕСТУПЛЕНИЯ

Николаева С.В., Нечаева С.И.

АНАЛИЗ ДЕЯТЕЛЬНОСТИ ТАМОЖЕННЫХ ОРГАНОВ ГЕРМАНИИ: ИТОГИ 2021 ГОДА

Одинченко Р.А.

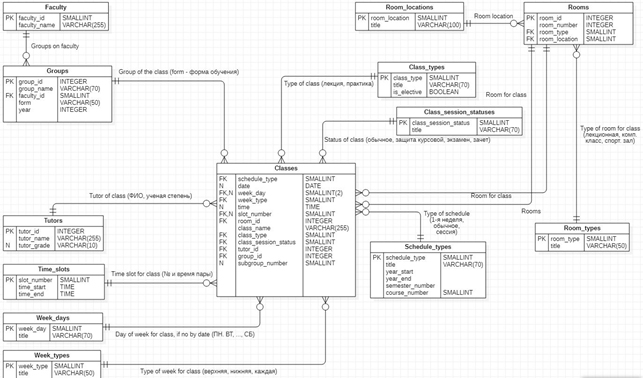

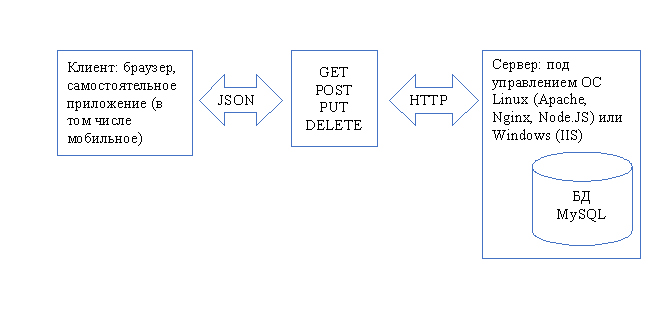

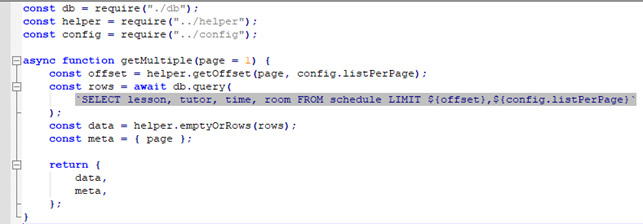

ОСОБЕННОСТИ РЕАЛИЗАЦИИ REST API К БАЗЕ ДАННЫХ В СОСТАВЕ ИНФОРМАЦИОННО- СПРАВОЧНОЙ СИСТЕМЫ ИНТЕРАКТИВНОГО РАСПИСАНИЯ АКАДЕМИИ

Пискунова А.И.

ЦИФРОВИЗАЦИЯ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ В СОВРЕМЕННОЙ РОССИИ

Ромкина В.С.

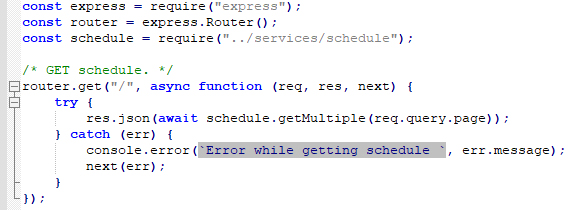

ВНЕШНЕТОРГОВОЕ СОТРУДНИЧЕСТВО РОССИИ И НАРОДНОЙ РЕСПУБЛИКИ БАНГЛАДЕШ

Статова С.Н.

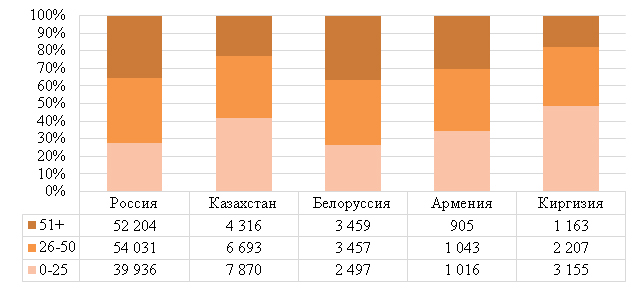

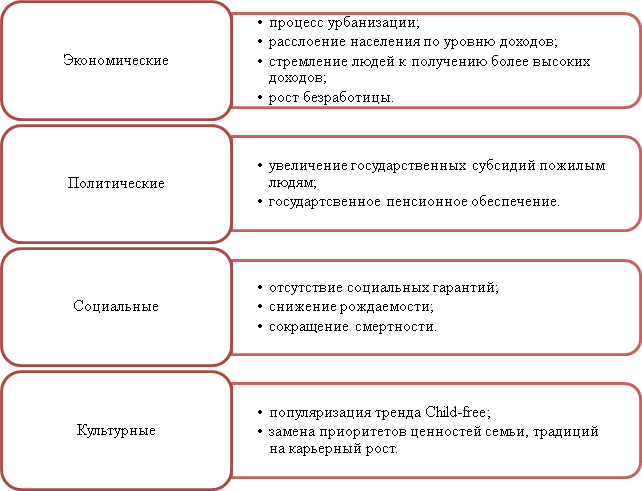

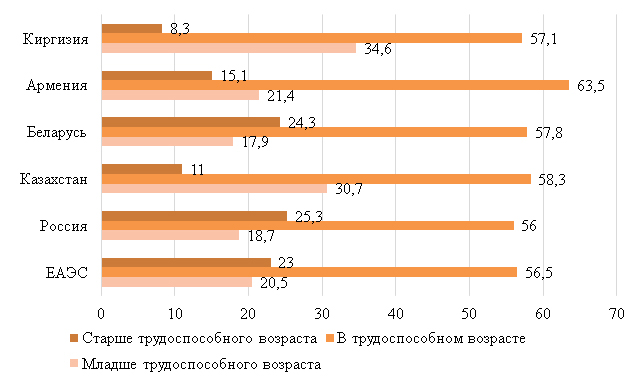

СРАВНИТЕЛЬНЫЙ АНАЛИЗ РАЗВИТИЯ СЕРЕБРЯНОЙ ЭКОНОМИКИ В ГОСУДАРСТВАХ-ЧЛЕНАХ ЕАЭС

Шевандина С.А.

ГОСУДАРСТВЕННЫЙ ФИНАНСОВЫЙ КОНТРОЛЬ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Щерба Е.М.

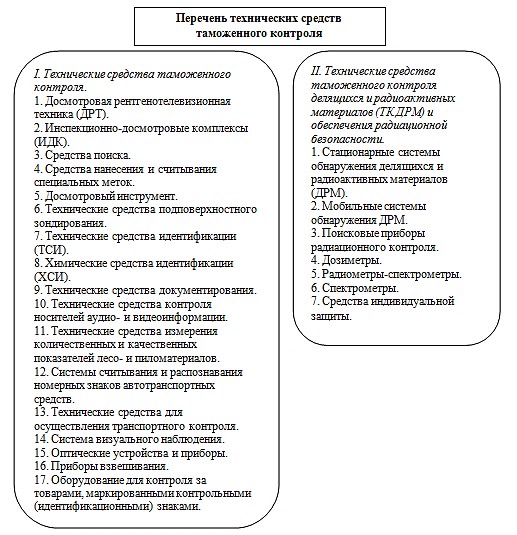

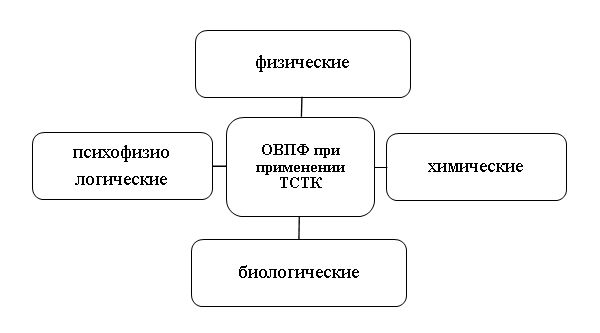

ВОЗДЕЙСТВИЕ НА ОРГАНИЗМ ЧЕЛОВЕКА ОПАСНЫХ И ВРЕДНЫХ ПРОИЗВОДСТВЕННЫХ ФАКТОРОВ ПРИ ПРИМЕНЕНИИ ТЕХНИЧЕСКИХ СРЕДСТВ ТАМОЖЕННОГО КОНТРОЛЯ

Федотовская Е.Ю.

ЭЛЕКТРОННОЕ СУДОПРОИЗВОДСТВО: ИЛЛЮЗИЯ ИЛИ НОВАЯ РЕАЛЬНОСТЬ

Ягодкин В.А.

ПРАВОВЫЕ РИСКИ: ПОНЯТИЕ, КЛАССИФИКАЦИЯ И ОСОБЕННОСТИ РИСКОВ В ПРАВЕ

УДК 339.9

Д.А. Андреева, студент экономического факультета Санкт-Петербургского имени В.Б. Бобкова филиала Российской таможенной академии

e-mail: darya0109qwerty@gmail.com

Научный руководитель – Д.В. Приходько, старший преподаватель кафедры международных экономических отношений Санкт-Петербургского имени В.Б. Бобкова филиала Российской таможенной академии

e-mail: dvprikhodko@list.ru

Аннотация. Проблема теневой экономики является актуальной для любого государства, особенно в кризисное время. В статье рассматривается характеристика теневой экономики как экономического явления, а также ее влияние на макроэкономические показатели Армении. На примере Армении автором выявлено, что теневая экономика искажает реальный уровень экономической безопасности в стране и снижает эффективность решений, применяемых Правительством.

Ключевые слова: теневая экономика; экономическая безопасность; Армения; экономическое развитие; ЕАЭС.

Теневая экономика является сложным экономическим явлением, без которого не обходится ни одно государство. Ему посвящены многочисленные научные публикации. Однако всецело раскрыть причины, суть и последствия теневой экономики почти никому не удается. Уровень теневой экономики непосредственно влияет на основные экономические процессы, экономический рост и экономическую безопасность страны. В настоящее время экономическая безопасность играет большую роль в формировании национальной безопасности и стабильности государства. Национальная безопасность отражает состояние государства, и от этого зависит уровень жизни граждан, динамика экономического развития и место на международной арене.

Вопрос об уровне теневой экономики всегда остро стоял при обсуждении экономической безопасности постсоветских государств, которые унаследовали от старой централизованно-плановой экономической системы ряд негативных явлений, в том числе и сокрытие экономических показателей. 6 сентября 2022 г. Коллегия Евразийской экономической комиссии (ЕЭК) приняла меры по стратегическому развитию стран Евразийского экономического союза (ЕАЭС). На заседании были выдвинуты рекомендации по достижению основных макроэкономических показателей, определяющих экономическую устойчивость. По последним оценкам уровня теневой экономики в странах ЕАЭС наибольший процентный показатель приходится на Армению, что заставляет задуматься о причинах и последствиях такого уровня. Поэтому целью исследования является анализ влияния теневой экономики на экономическую безопасность Армении [1].

Вопрос влияния теневой экономики рассматривался в многочисленных трудах отечественных и зарубежных авторов. К этим авторам можно отнести

Ф. Шнайдера, А. Буехн, М. Пикхардт, С.И. Монтенегро, М.В. Савину,

Ю.В. Латова, А.С. Аброскина, А.П. Кириенко, Р.М. Джабиева, В.А. Дадалко, В.И. Прасолова, В.А. Волконского. В работах авторов присутствует мнение о негативном влиянии теневой экономики на экономическую безопасность. Более того, авторы пришли к выводам о том, что нет единого безошибочного метода оценки объема и развития теневой экономики. Поэтому результаты исследований могут существенно различаться в зависимости от применяемого подхода.

Согласно определению Организации экономического сотрудничества и развития (ОЭСР), теневая экономика – это вся незарегистрированная в настоящее время экономическая деятельность, результаты которой вносят вклад в подсчитываемый валовой национальный продукт (ВНП) [2, с. 4].

В свою очередь, экономическую безопасность можно определить как состояние экономики, обеспечивающее достаточный уровень социального, политического и оборонного существования и прогрессивного развития страны, неуязвимость и независимость ее экономических интересов по отношению к возможным внешним и внутренним угрозам и взаимодействиям [3, с. 18].

Согласно оценкам Международного валютного фонда (МВФ), теневая экономика составляет в среднем 15–20 % от валового внутреннего продукта (ВВП) в странах с развитой экономикой, 30–35 % – в странах с развивающейся экономикой [4, с. 5]. Отсюда можно сделать вывод, что чем выше уровень экономического развития, тем меньше масштабы теневой экономики страны. Однако не только этот фактор влияет на развитие теневой экономики. Так, например, фирмы могут выбрать способ сокрытия некоторых экономических показателей, чтобы избежать налогов и пенсионных или социальных выплат. Хотя бывают ситуации, когда теневая экономика служит источником занятости и дохода при отсутствии возможности работать в формальном секторе или при циклических кризисах. В этом случае теневая экономика может даже поспособствовать экономическому росту. Также к факторам, влияющим на развитие теневой экономики, можно отнести низкий уровень дохода граждан, неравномерное распределение ВВП, высокий уровень неофициальной и скрытой безработицы, несовершенство налогового законодательства и низкую эффективность борьбы с экономической преступностью.

Большинство авторов, рассматривающих теневую экономику как явление, видят ее лишь через призму негативного отражения на основные показатели страны. К недостаткам теневой экономики относят:

– рост коррупции и злоупотребление властью;

– сокращение государственного бюджета;

– снижение количества вложений со стороны иностранных инвесторов;

– нарушение полноценной работы экономической и политической сфер общества;

– дезинформирование субъектов рынка.

Однако такие авторы, как Н.С. Мациевский, Д.Р. Пескова,

Е.Ю. Васильева видят положительное влияние теневой экономики на процессы в стране и обозначают следующие факторы влияния:

– уменьшение дифференциации населения;

– увеличение занятости населения;

– уменьшение социальной нестабильности в государстве;

– обеспечение рабочих мест и доходов в теневом секторе;

– деятельность «черных» рынков смягчает спады в экономике благодаря перераспределению ресурсов и денежных средств;

– инвестирование нелегальным рынком производственной и финансовой сфер экономики;

– улучшение благосостояния той части населения, которая получает выгоду от предприятий теневого сектора [5, с. 15].

В современном мире теневая экономика отражается на режиме работы каждой экономической сферы, всецело влияя на функционирование национальной экономической системы и снижение экономической безопасности страны. Поэтому любому государству следует правильно расставлять приоритеты при распределении задач: чтобы поддерживать мировое экономическое развитие, необходимо повышать уровень национальной экономической безопасности и минимизировать негативные последствия от теневой экономики, контролировать ее объем.

Теневая экономика проявляется в разных сферах жизнедеятельности и не позволяет считать данные о безработице, доходах населения и количестве людей, принадлежащих к рабочей силе, достаточно достоверными. Таким образом, можно считать, что все методы, построенные на официальной статистике, не до конца раскрывают масштабы теневой экономики.

Основными социально-экономическими последствиями теневой экономики являются исключение из анализа значительной доли средств легальной экономики, а также снижение объемов инвестиций, влекущее падение объемов производства, разрушение хозяйственных связей, сокращение налоговых и других обязательных бюджетных платежей, и, как следствие, невыплаты заработной платы, пенсий и других источников существования населения [6, с. 8]. За счет того, что уменьшается налоговая база, сокращаются государственные доходы и соответственно дальнейшие расходы на социальную политику, оборону и международную деятельность. Как следствие этих процессов, снижаются социально-экономические условия в целом и снижается уровень экономической безопасности в стране.

По оценкам World Economics, размер теневой экономики в Армении

в 2019 г. составлял 33,9 % от ВВП, в 2020 г. – 37,1 %, в 2021 г. – 39,1 % [1].

В 2020 г. произошел резкий скачок уровня теневой экономики в Армении, что связано с началом пандемии COVID-19 в марте 2020 г. В связи с введением режима самоизоляции ряд экономических отраслей был заморожен, их деятельность была на время приостановлена. Многие компании и предприниматели пострадали от ограничительных мер, связанных с распространением COVID-19. В стране начал обостряться экономический кризис, объем неформальной занятости повысился, все больше начали распространяться методы легализации теневого капитала. Все это привело к росту масштаба теневой экономики в стране.

Ранее уже было отмечено, что теневая экономика оказывает непосредственное влияние на такие показатели, как объем ВВП, доля инвестиций в основной капитал, уровень безработицы и доля лиц с денежным доходом ниже прожиточного минимума. Данные показатели входят в систему индикаторов, по которым оценивают экономическую безопасность страны. Однако из-за наличия теневой экономики показатели экономической безопасности искажаются. Ниже в табл. представлены пороговые и фактические значения обозначенных показателей в Армении, а также произведена оценка реальных показателей с учетом масштабов армянской теневой экономики.

Таблица

Анализ влияния теневой экономики на некоторые показатели экономической безопасности Армении, 2019–2021 гг.

| Показатель | Пороговое значение | Фактическое значение (1) | Значение с учетом теневой экономики (2) | ||||

| 2019 | 2020 | 2021 | 2019 | 2020 | 2021 | ||

| Объем ВВП, млрд долл. | 482 млрд долл. | 13,62 | 12,64 | 13,86 | 18,24 | 17,33 | 19,28 |

| Доля инвестиций в основной капитал, % к ВВП | 16 % | 15,39 | 17,07 | 17,34 | 20,61 | 23,4 | 24,12 |

| Уровень безработицы, % к экономически активному населению | 8 % | 18,3 | 21,2 | 20,9 | 13,67 | 15,46 | 15,03 |

| Доля лиц с денежным доходом ниже прожиточного минимума, % | 7 % | 26,4 | 27 | н/д | 19,72 | 19,69 | н/д |

Источник: составлено автором на основе данных [7]

Согласно предпосылкам теневой экономики, такие показатели, как ВВП и доля инвестиций в основной капитал, являются заниженными. Такие показатели, как безработица и доля лиц с денежным доходом ниже прожиточного минимума, являются завышенными. Такое явление связано с целями государства и конкретных субъектов рынка. Так, например, объем ВВП в государстве меньше без учета теневой экономики, так как скрываются определенные показатели, происходит легализация теневого капитала, заметны сделки купли-продажи на «черном» рынке. Доля инвестиций в основной капитал также меньше без учета теневой экономики, так как часть денежных поступлений скрывается при наличии теневой экономики, не отражается в официальной статистике.

Завышенные показатели уровня безработицы и доли лиц с денежным доходом ниже прожиточного минимума отражают ту ситуацию, когда часть населения работает неофициально, в том числе такая практика распространена у школьников и студентов. Иногда работодатели скрывают показатели по количеству рабочего состава в силу вынужденных обстоятельств. Вследствие этого увеличивается уровень теневой экономики. Однако тут можно проследить и положительные стороны такого явления, в такой ситуации производительность становится больше, это служит фактором экономического роста, производится больше товаров и услуг, что стимулирует рост ВВП.

Полученные значения по показателям с учетом теневой экономики приводят к тому, что уровень экономической безопасности становится выше, чем кажется в соответствии с официальной статистикой. Впоследствии это влияет на принимаемые Правительством Армении решения. Незаконные действия, не отраженные в официальной документации, относятся к экономической преступности, носят комплексный характер и являются угрозой экономической безопасности. Соответственно, теневая экономика не просто оказывает влияние на экономические показатели страны, но и снижает эффективность принимаемых решений. Таким образом, в современном мире изучению теневой экономики уделяется большое внимание. Обществу требуется стабилизация социально-экономического положения и наличие достоверной информации о состоянии рынка. Теневая экономика присутствует во всех странах. Однако это не значит, что с ней не нужно бороться. На примере Армении было показано, что теневая экономика искажает реальный уровень экономической безопасности страны, что влияет на эффективность принимаемых решений. Уровень теневой экономики непосредственно зависит от развитого законодательства страны, органов власти и экономического аппарата. Ликвидировать полностью теневую экономику невозможно. Задача государственных органов заключается в том, чтобы создать такую систему, при которой теневой сектор не будет иметь значительное влияние и не будет подрывать экономическую безопасность страны.

Использованные источники

- Armenia’s Informal Economy Size World Economics.com. URL: https://worldeconomics.com/National-Statistics/Informal-Economy/Armenia.aspx (дата обращения: 15.09.2022).

- Shneider F. The Size and Development of the Shadow Economies of 22 Transition and 21 OECD Countries. Discussion Paper. 2002. № 514. PP. 3–4

- Гончаренко Л.П., Акулинина Ф.В. Экономическая безопасность: учебник для вузов. М.: Издательство Юрайт, 2017. 478 с.

- Kelmanson B., Kirabaeva K., Medina L., Mircheva B., Weiss J. Explaining the Shadow Economy in Europe: Size, Causes and Policy Options. IMF Working Paper. 2019. № 278. PP. 4–5.

- Залозная Д.В., Сальников Д.М. Влияние теневой экономики на экономическую безопасность России // Наука и образование: хозяйство и экономика; предпринимательство; право и управление. 2019. № 4 (107). С. 13–17.

- Жигунова А.В., Бек-Мурза А.В. Теневая экономика как угроза экономической безопасности субъектов различных уровней // Наука и образование: хозяйство и экономика; предпринимательство; право и управление. 2020. № 2 (117). С. 7–10.

- The World Bank: indicators. URL: https://data.worldbank.org/indicator (дата обращения: 16.09.2022).

УДК 339

Э.С. Баграева, студент юридического факультета Санкт-Петербургского имени В.Б. Бобкова филиала Российской таможенной академии

email: bagraeva.elina5@mail.ru

Научный руководитель – Н.А. Ронжина, старший преподаватель кафедры государственно-правовых дисциплин Санкт-Петербургского имени В.Б. Бобкова филиала Российской таможенной академии

e-mail: nigeer1@mail.ru

Аннотация. В статье рассматриваются особенности осуществления таможенного контроля энергоресурсов, перемещаемых трубопроводным транспортом. Обсуждаются вопросы эффективности, безопасности и удобства данного вида транспортировки товаров, относящихся к категории энергоресурсов. Указаны проблемы осуществления таможенного контроля энергоресурсов, перемещаемых по трубопроводу.

Ключевые слова: трубопроводный транспорт, энергоносители, таможенные органы, товары, таможенное регулирование, перемещение трубопроводным транспортом.

Включение энергоресурсов во внешнеторговую деятельность обусловлено высоким потребительским спросом на эти категории товаров за рубежом. Для современных суверенных государств основой независимой экономики выступает мощная и независимая энергетика. В отсутствии достаточного количества собственных энергоресурсов, государства заключают и оплачиваю международные договоры поставок, сокращая расходы на другие сферы жизнедеятельности и иные производящие отрасли промышленности. В новейшей истории энергетический фактор играет ключевую роль и в формировании мировой политике, провоцируя новые международные конфликты, экономические спады и депрессии.

Так, в 2009 году произошел спор между Россией и Украиной из-за ценообразования на энергоносители, после чего Российская государственная компания «Газпром» прекратила поставки природного газа в Украину. В дополнение к прекращению поставок в Украину, был прекращен поток российского газа через Украину, который включал почти все поставки в Центральную и Западную Европу, что привело к серьезному кризису в нескольких странах, сильно зависящих от российского газа в качестве топлива. Из всего вышеизложенного следует, что торговля энергоресурсами, перемещаемыми трубопроводным транспортом имеет важное политическое значение в международных отношениях.

Данная тема является актуальной, поскольку энергоресурсы являются основным источником осуществления повседневной жизни людей, хозяйственной, промышленной и иной деятельности. Также энергоресурсы пользуются большим спросом на мировом рынке, это связано с ростом благосостояния в развивающихся странах. Благодаря чему, от экспорта и продажи энергоресурсов формируется бюджет государства.

По экологическим свойствам энергоресурсы делятся на невозобновляемые (нефть, природный газ, каменный и бурый уголь), возобновляемые (солнечное излучение, гидроэнергия, энергия ветра) и ядерные (ядерное топливо). Существует несколько способов перемещения энергоносителей через таможенную границу Евразийского экономического союза (ЕАЭС): автодорожный, линии электропередач, трубопроводный, железнодорожный, водный (морской и речной).

Трубопроводный транспорт является наиболее оптимальным для перемещения энергоносителей: низкий уровень транспортных расходов, энергопотерь, полная автоматизацией погрузочно-разгрузочных операций. Как следствие, снижаются транспортные расходы – например, для жидких грузов затраты на транспортировку по трубопроводу составляют треть от затрат на железнодорожный транспорт. Кроме прочего данный вид перемещения не зависит от внешних условий транспортировки (природных, климатических, географических и прочих условий). Использование грузовых трубопроводов практически не приводит к выбросам углекислого газа в атмосферу. Кроме того, трубопроводная система может быть проложена под землей, что снижает уровень шума, занимает мало места, имеет низкие цены. Применение трубопроводов охватывает бытовые, коммерческие и промышленные цели. Трубопроводы могут использоваться для доставки газа в дома (бытовые поставки), авиатоплива в аэропорты (коммерческие поставки), и сырой нефти на нефтеперерабатывающие заводы (промышленные поставки). Трубопроводы также упрощают процесс учета нефти и газа с помощью производителей модульных технологических полозьев для применения в трубопроводах.

Данные за 2014 год показывают наличие в мире трубопроводов общей протяженностью чуть менее 2 175 000 миль (3 500 000 км) в 120 странах мира. У Соединенных Штатов Америки – 65%, у России – 8%, а у Канады – 3%, таким образом, всего 76: всех трубопроводов приходится на эти три страны [1]. Транспортировка грузов по трубам дает для человечества потенциальные преимущества по сравнению с используемыми в настоящее время иными способами транспортировки. Трансграничные перевозки включают в себя деятельность, инфраструктуру и потоки, которые поддерживают прохождение пассажиров и грузов через таможенную границу.

Анализ таможенной статистики экспорта энергоресурсов выявляет существенную проблему при перемещении товаров трубопроводным транспортом: несоответствие между объёмами производства отдельных разновидностей нефтепродуктов, а также объемами их вывоза, что свидетельствует о преднамеренной пересортице нефтепродуктов, в целях уклонения от уплаты таможенных платежей. Причинами такой ситуации являются [2, с. 155]:

1) неполноценный взаимообмен информацией между Министерством энергетики РФ и Федеральной таможенной службой Российской Федерации;

2) проблемы неверной идентификации нефтепродуктов производителями на всех стадиях (добычи, переработки и транспортировки);

3) отсутствие единого гармонизованного классификатора нефтепродуктов, а также методологии их учета в ЕАЭС;

4) погрешности измерительных приборов учета нефтепродуктов.

Относительно первой проблемы, неполноценный обмен публичной информацией объясняется тем, что при перемещении товаров трубопроводным транспортом существует несоответствие в объеме производства энергоресурсов и размера их вывоза. Важнейшей проблемой последних пяти лет существующего нефтяного комплекса является увеличение числа хищений нефтепродуктов с объектов производственной и транспортной инфраструктуры с последующей легализацией и сбытом.

Федеральная таможенная служба и другие государственные учреждения играют ключевую роль в содействии международной торговле. Помимо необходимости эффективного управления таможенной очисткой и обеспечения безопасности международных трансграничных перемещений товаров и транспортных средств, эти организации также должны применять согласованные принципы трансграничного управления для содействия сотрудничеству и координации управляющей и административной деятельности. Согласно Киотской конвенции, таможенная очистка – это акт передачи (импорта или экспорта) товаров через таможню для безопасного въезда в другую страну. В обыденной жизни таможенную очистку называют «растаможкой», связывая ее с оформлением груза на таможне и оплатой обязательных сборов и пошлин.

Например, «…при ввозе товаров в Российскую Федерацию и их вывозе из Российской Федерации трубопроводным транспортом допускается их временное периодическое таможенное декларирование. Таможенное декларирование – это пошлина, которую платят правительству страны за передачу (импорт/экспорт) товаров через ее территорию. Временное периодическое декларирование производится путем подачи временной таможенной декларации, в которой допускается заявление сведений исходя из намерений ввоза или вывоза ориентировочного количества товаров в течение заявленного декларантом периода времени, не превышающего срока действия внешнеторгового договора, условной таможенной стоимости (оценки), определяемой согласно количеству товаров, планируемому к ввозу в Российскую Федерацию или вывозу из Российской Федерации, и их потребительским свойствам или предусмотренному условиями внешнеторгового договора, порядку определения цены указанных товаров на день подачи временной таможенной декларации (ст. 312 Закона о таможенном регулировании)…» [3].

Нормативной основой таможенного оформления и таможенного контроля при перемещении товаров трубопроводным транспортом является гл. 41 ТК ЕАЭС и гл. 43 закона «О таможенном регулировании в Российской Федерации» [4]. Ввоз (вывоз) на таможенную территорию Союза товаров, перемещаемых трубопроводным транспортом, допускается после их помещения под таможенные процедуры и после их таможенного декларирования в соответствии с таможенной процедурой [5]. Статья 290 ТК ЕАЭС регулирует таможенный контроль энергоносителей, перемещаемых трубопроводным транспортом. Совершение ввоза или вывоза с таможенной территории союза товаров, перемещаемых трубопроводным транспортом, возможно лишь после проведения ряда проверочных операций в рамках таможенного контроля трансграничного перемещения энергоносителей.

Для осуществления таможенного контроля экспорта энергоносителей таможенные органы должны установить четыре критерия поставки: лицо, являющееся экспортером (имеет ли он разрешения и льготы); соответствие энергоносителя качественным характеристикам, определяющим размер уплаты вывозных таможенных пошлин; объем перемещаемого товара; обеспечение экологической безопасности при транспортировке [6].

Таким образом, в заключении хотелось бы отметить, что значительная часть потребностей многих стран в энергии в настоящее время транспортируется по трубопроводам. Таможенный контроль в отношении данных категорий товаров необходим, так как имеет большое значение для государства: он обеспечивает систематические бюджетные поступления таможенных платежей, взимаемых с участников ВЭД, обеспечивает экологическую безопасность поставок, предупреждает факты незаконного перемещения, а также обеспечивает своевременную передачу информации об объемах трансграничного перемещения энергоресурсов в органы уполномоченные в сфере регулирования топливно-энергетического комплекса. Однако, учитывая особенности физико-химических свойств товара, таможенный контроль энергоресурсов производится в особом упрощенном порядке – периодически и по показаниям приборов учета, что вызывает ряд проблем на практике [7].

Использованные источники:

- Куликова А. А., Кузьмичева И. Г., Проблемы перемещения товаров через таможенную границу ЕАЭС трубопроводным транспортом и пути их решения. // 2022 г.

- Гамзаев Б. А. Состояние и особенности развития трубопроводного транспорта России на современном этапе / Б. А. Гамзаев // Молодой ученый. – 2019. – №3 (241). С.155-159.

- Берсенева Т. В., Сафронов В.В., Перемещение товаров трубопроводным транспортом и линиями электропередачи / Основные тенденции развития Российского законодательства // 2017. С.12-15.

- Беляков Р. А., Карданов В. А. О порядке перемещения товаров физическими лицами через таможенную границу таможенного союза: монография. М.: Юстиция, 2016. 76 с.

- Петрова Т. А. Карданов В. А., Чеканов Н. Н., Технология таможенного контроля при перемещении товаров трубопроводным транспортом / Российский новый университет (Москва) // 2018. С. 1222-1228.

- Анучин А. А., Васильева З. А., Декларирование товаров, перемещаемых трубопроводным транспортом (на примере природного газа)/ Актуальные проблемы развития социально-экономических систем: теория и практика // 2019. С. 53-57.

- Воробина К. С. Особенности перемещения и совершения таможенных операций в отношении энергоносителей / Российская таможенная академия, г. Люберцы // 2018. – № 11. С. 129-132.

УДК 33/51-7

Е.В. Бакланова, студент экономического факультета Ростовского филиала Российской таможенной академии

e-mail: elizavetabaclanova@yandex.ru

Е.Д. Чуб, студент экономического факультета Ростовского филиала Российской таможенной академии

e-mail: katysha201360395@gmail.com

Научный руководитель – М.М. Цвиль, доцент кафедры информатики и информационных таможенных технологий, кандидат физико-математических наук, доцент

e-mail: tsvilmm@mail.ru

Аннотация. В работе проводится эконометрический анализ административных правонарушений в области осуществления таможенного контроля после выпуска товаров в регионе деятельности ФТС России. С целью прогнозирования строится мультипликативная модель ряда по квартальным данным с 1 квартала 2017 года по 2 квартал 2022 года. Уравнение тренда строится с помощью введения фиктивных переменных. В результате по полученной модели сделан прогноз.

Ключевые слова: объем административных правонарушений, эконометрическая модель, тренд, сезонная составляющая, фиктивные переменные, прогноз.

Эконометрическое моделирование – это процесс построения статистической модели, которую можно использовать для прогнозирования значения исследуемой переменной. Прогнозы, основанные на эконометрическом моделировании, могут быть использованы в различных отраслях экономики для ее развития. Стратегической целью таможенной службы Российской Федерации является повышение уровня экономической безопасности. Таможенные органы являются одним из главных инструментов, обеспечивающих защиту национальных интересов страны на международном уровне, осуществляя контроль за перемещением товаров через таможенную границу в соответствии с законодательством РФ.

Главное управление таможенного контроля после выпуска товаров выполняет ряд функций, возложенных на него ФТС России, среди которых выявление и сокращение административных правонарушений в части своей компетенции в соответствии с законодательством РФ, а также участие в планировании деятельности ФТС России по вопросам, входящим в компетенцию Главного управления[4].

При помощи таможенного контроля таможенные органы выявляют правонарушения и преступления, как административные, так и уголовные, в области таможенного делана стадии после выпуска товаров до того времени, пока не истечет три года. В нашей работе мы сделаем акцент именно на административных правонарушениях. Цель данной работы провести эконометрический анализ возбужденных дел об АП в сфере таможенного контроля после выпуска товаров.

Для достижения поставленной цели, разработаем эконометрическую модель для последующего прогнозирования количества выявленных дел об АП в области таможенного дела. Тематика статьи достаточно актуальна на современном этапе развития экономики таможенного дела.

Данные для построения эконометрической модели по количеству возбужденных дел об АП в области осуществления таможенного контроля после выпуска товаров были взяты с официального сайта Федеральной таможенной службы и представлены в табл.1.

Таблица 1

Количество возбужденных дел об АП в сфере осуществления таможенного контроля после выпуска товаров, шт.

| Период | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| I | 1399 | 1548 | 1345 | 1860 | 1 935 | 1952 |

| II | 1107 | 1319 | 1104 | 1859 | 1528 | 1482 |

| III | 1171 | 1259 | 1335 | 1754 | 1624 | – |

| IV | 1547 | 1542 | 1543 | 1827 | 2447 | – |

Источник: составлена авторами на основе [4].

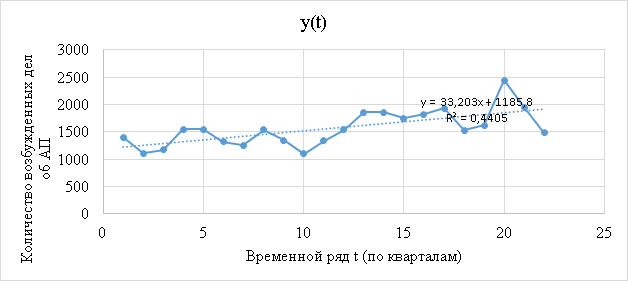

Моделирование целесообразно начать с построения графика. Таким образом, данные из табл. 1 следует представить в виде временного ряда, рис.1. Стоит отметить, что yt мы рассматриваем по кварталам, а значит и прогнозное значение в дальнейшем будем определять за третий и четвертый кварталы 2022 года.

Рис. 1. Графическая интерпретация количества возбужденных дел об АП в сфере осуществления таможенного контроля после выпуска товаров, шт.

Источник: разработан авторами на основе [2–3].

Опираясь на полученный график, мы можем сделать вывод, что временной ряд имеет сезонную составляющую с период l=4 и возрастающий линейный тренд. Исходя из этого, мы будем строить мультипликативную модель временного ряда, представленную формулой (1): Y=T x S x E, (1)

где Т – трендовая,

S – сезонная,

Е – случайная компонента[3].

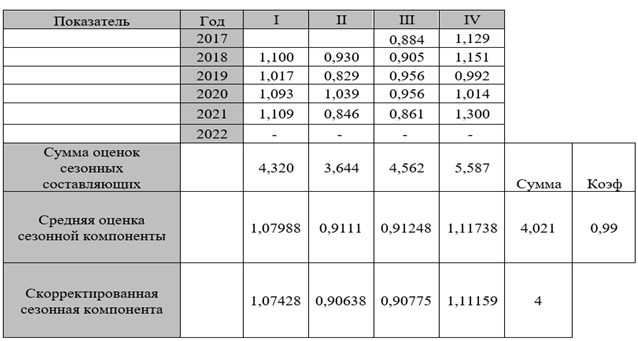

Выравнивая ряд, при помощи метода усреднения, так называемого, скользящей средней, мы рассчитали оценки сезонных составляющих и полученные значения представили в табл.2.

Таблица 2

Применение метода скользящей средней для выравнивания ряда, расчет оценки сезонной компоненты

| Год | t | y(t) | Скользящая ср. за 4 квартала | Центрированная ср. за 4 квартала | Оценка сезонности S | S(t) |

| 2017 | 1 | 1399 | – | – | – | 1,074 |

| 2 | 1107 | – | – | – | 0,906 | |

| 3 | 1171 | 1306,000 | 1324,625 | 0,884 | 0,908 | |

| 4 | 1547 | 1343,250 | 1369,750 | 1,129 | 1,112 | |

| 2018 | 5 | 1548 | 1396,250 | 1407,250 | 1,100 | 1,074 |

| 6 | 1319 | 1418,250 | 1417,625 | 0,930 | 0,906 | |

| 7 | 1259 | 1417,000 | 1391,625 | 0,905 | 0,908 | |

| 8 | 1542 | 1366,250 | 1339,375 | 1,151 | 1,112 | |

| 2019 | 9 | 1345 | 1312,500 | 1322,000 | 1,017 | 1,074 |

| 10 | 1104 | 1331,500 | 1331,625 | 0,829 | 0,906 | |

| 11 | 1335 | 1331,750 | 1396,125 | 0,956 | 0,908 | |

| 12 | 1543 | 1460,500 | 1554,875 | 0,992 | 1,112 | |

| 2020 | 13 | 1860 | 1649,250 | 1701,625 | 1,093 | 1,074 |

| 14 | 1859 | 1754,000 | 1789,500 | 1,039 | 0,906 | |

| 15 | 1754 | 1825,000 | 1834,375 | 0,956 | 0,908 | |

| 16 | 1827 | 1843,750 | 1802,375 | 1,014 | 1,112 | |

| 2021 | 17 | 1935 | 1761,000 | 1744,750 | 1,109 | 1,074 |

| 18 | 1528 | 1728,500 | 1806,000 | 0,846 | 0,906 | |

| 19 | 1624 | 1883,500 | 1885,625 | 0,861 | 0,908 | |

| 20 | 2447 | 1887,750 | 1882,000 | 1,300 | 1,112 | |

| 2022 | 21 | 1952 | 1876,250 | – | – | 1,074 |

| 22 | 1482 | – | – | – | 0,906 |

Источник: разработана авторами на основе [4].

Для того, чтобы произвести корректировку сезонной составляющей, мы использовали полученные данные из табл.2. Таким образом, для начала, были рассчитаны за каждый год рассматриваемого периода (2017–2022) суммы оценок сезонной составляющей по кварталам. Затем, важным этапом было нахождение их средних значений, также рассчитанных по каждому кварталу рассматриваемого периода, сумма которых должна быть приближена к количеству период в временном ряде (в нашем случае l=4). Этот этап является важным так как на его основе мы находим коэффициент, который потребуется нам для корректировки оценок сезонных составляющих. Значение коэффициента мы находим при помощи деления количества периодов на сумму средних оценок сезонных. Полученный коэффициент умножаем поквартально на средние значения оценок сезонных компонентов. Результаты произведенных расчетов считаются верными, если сумма скорректированных значений будет принимать значение равное периодам сезонной составляющей l, рис. 2.

Рис. 2. Скорректированные значения сезонной компоненты

Источник: разработан авторами на основе [2–3].

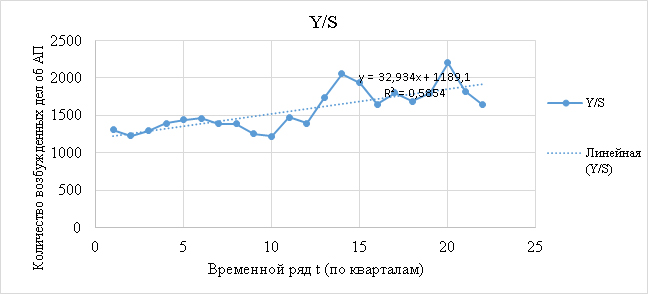

Следующим шагом, мы разделили фактические значения временного ряда y(t) на соответствующие скорректированные сезонные составляющие S(t) и на основе полученных данных построили график, представленный на рис.3.

Рис. 3. Линейный тренд, построенный на основе скорректированных данных

Источник: разработан авторами на основе [1].

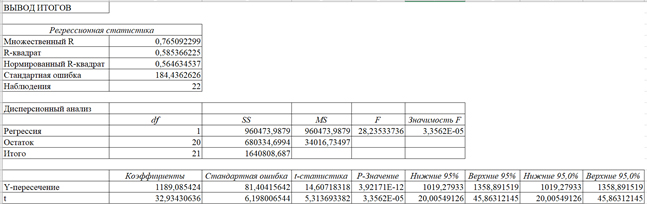

Проведем статистический анализ модели y=1189,085+32,934t при помощи инструментов Excel «Анализ данных» → «Регрессия», рис. 4.

Рис. 4. Регрессионный анализ на основе Y/S

Источник: разработан авторами на основе [2–3].

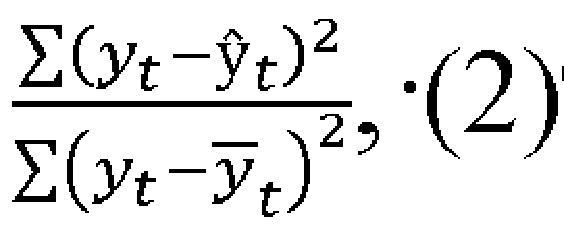

Для того, чтобы сделать выводы по модели y=1189,085+32,934tстоит рассмотреть полученные значения регрессионного анализа. Для начала обратим внимание на t-статистики, как показывает анализ, они являются значимыми, так как превышают табличное значение. Далее стоит обратить внимание на фактическое значение F-критерия Фишера, в нашем случае оно равно 28,235, соответственно также, как и t-статистики принимает значение больше табличного. Но также одним из важных показателей является коэффициент детерминации, который должен принимать высокие значения приближенные к единице, однако, если мы обратим внимание на значения R2 по нашей модели мы сможем прийти к выводу, что рассматриваемая модель не подходит для прогноза так как коэффициент детерминации равен 0,585. Для того, чтобы убедиться в нашем предположении мы вычислим долю ошибки прогноза в процентном формате по формуле (2):

где ŷt расчетные значения линейного тренда по модели y=1189,085+32,934t,

ȳt − среднее арифметическое фактических значений временного ряда.

Произведя необходимые расчеты, мы получили долю ошибки равную 30%. Наше предположение о незначимости полученной модели подтвердилось, следовательно, производить прогноз по модели y=1189,085+32,934t нельзя, так как полученные значения не будут отображать реальные показатели в будущем.

В процессе выполнения работы было определено, что при эконометрическом моделировании временного ряда есть смысл введения фиктивных переменных для того, чтобы значительно улучшить прогнозные показатели. Как известно, фиктивная переменная может принимать только лишь пару значений – единицу и ноль, в связи с чем происходит описание качественной характеристики, другими словами, фиктивная переменная показывает отклонения в рядах динамики от линии тренда.

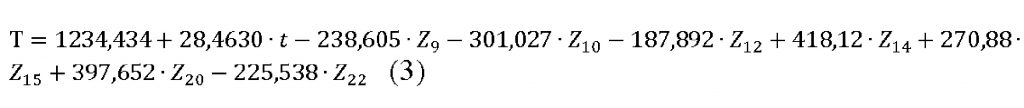

Для этого мы вернемся к рис. 2 и отметим в каких кварталах имеются отклонения от линейного тренда. Данные всплески нам помогут сгладить введенные фиктивные переменные. После неоднократных подборов фиктивных переменных, мы пришли к окончательному уравнению тренда с такими показателями, как Z9, Z10, Z12, Z14, Z15, Z20, Z22, принимающих единицу для необходимого периода tи ноль для остальных, формула (3).

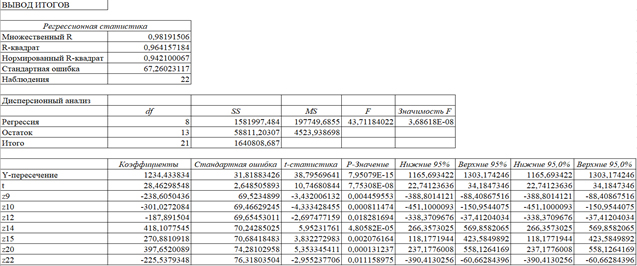

Произведем для улучшенной модели такой же статистический анализ, как и для прошлой (непригодной) модели, рис. 5.

Рис. 5. Регрессионный анализ на основе уравнения тренда с применением фиктивных переменных

Источник: разработан авторами на основе [2–3].

В первую очередь рассмотрим те показатели, которые были благоприятными и в прошлой модели – t-статистики и F-критерий Фишера. Из рис. 5. мы видим, что t-статистики модели (3) являются также значимыми, так как принимают значения больше табличного и F-критерий Фишера, в свою очередь, тоже больше табличного значения и равняется 43,712. Отметим, что два данных показателя с введением фиктивных переменных не ухудшились, а только возросли, что имеет место в улучшении модели. Следующим шагом рассмотри показатели, которые в прошлой модели нас не удовлетворили – коэффициент детерминации и доля ошибки прогнозирования. Что и требовалось доказать, коэффициент детерминации при введении фиктивных переменных вырос более чем в 1,5 раза и на данном этапе R2=0,964, что соответственно имеет приближенное значение к единице. Также на основе формулы (2) мы рассчитали долю ошибки прогноза, после введения фиктивных переменных, и можем сделать вывод, что ошибка уменьшилась в 10 раз и приняла значение равное 3%, следовательно, данное значение является допустимым для таможенных органов и результаты прогноза можно считать максимально приближенными к реальности.

В результате мы получили мультипликативную модель для прогноза, где трендовая задана формулой (3), а значения сезонной берутся из табл.2.

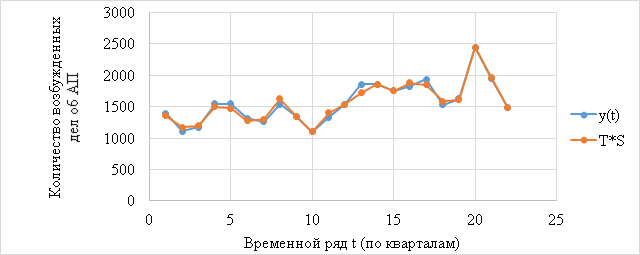

Обязательным этапом является построение графика, на котором будет представлено соотношение фактических данных и рассчитанных по улучшенной модели с применением фиктивных переменных, рис. 6.

Рис. 6. Фактические данные и рассчитанные по улучшенной модели с применением фиктивных переменных

Источник: разработан авторами на основе [2–3].

Так как мы получили значимую модель при помощи введения фиктивных переменных нам следует сделать по ней прогноз на 3 и 4 квартал 2022 г. по количеству возбужденных дел об АП в сфере таможенного контроля после выпуска товаров, с учетом значения сезонной компоненты (S3=0,908; S4=1,112 соответственно). Для этого подставим в уравнение тренда (3) значение t=23;24. Получим 1836,07 и 2280,03 дел об АП в 3 и 4 кварталах соответственно.

Таким образом, подводя итоги проделанной работы, мы можем сделать вывод, что методика прогнозирования на основе введения фиктивных переменных является перспективной и имеет преимущество в виде простоты реализации.

Использованные источники:

- Кремер Н.Ш. Эконометрика: учебник для студентов вузов / Н.Ш. Кремер, Б.А. Путко; под ред. Н.Ш. Кремера. 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2012. 328 с.

- Цвиль М. М. Анализ временных рядов и прогнозирование: учеб. пособие. Ростов н/Д: Российская таможенная академия, Ростовский филиал, 2016. 135 с.

- Цвиль М. М. Эконометрика: конспекты лекций по учебной дисциплине. Ростов н/Д: Российская таможенная академия, Ростовский филиал, 2012. 86 с.

- Официальный сайт Федеральной таможенной службы [Электронный ресурс]. URL: https://customs.gov.ru

УДК 004.89

Н.А. Балясников, студент факультета таможенного дела Санкт-Петербургского имени В.Б. Бобкова филиала Российской таможенной академии

e-mail: nikbal01@mail.ru

Научный руководитель – Е.В. Мишина, доцент кафедры гражданско-правовых дисциплин Санкт-Петербургского имени В.Б. Бобкова филиала Российской таможенной академии, канд. юрид. наук, доцент

Аннотация. В статье предпринята попытка анализа существующих проблем, касающихся специфики правового регулирования применения и использования в сфере деятельности ФТС РФ искусственного интеллекта на примере нейронных сетей, применяемых в информационных системах таможенных органов РФ и представлены возможные варианты их разрешения

Ключевые слова: искусственный интеллект, нейронные сети, Федеральная таможенная служба, система управления рисками, таможенные органы, правоприменительная деятельность

Федеральная таможенная служба (далее – ФТС) является одним из ключевых ведомств РФ, в компетенцию которого входят согласно положениям Федерального закона от 03.08.2018 № 289-ФЗ «О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации» (в ред. от 22.08.2021), прежде всего, контроль и надзор в сфере таможенного дела, т.е. осуществление таможенного контроля, контроль валютных операций и перемещения валюты через таможенную границу, защита интересов правообладателей (защита интеллектуальной собственности), обеспечение соблюдения единых нетарифных мер, принятых на территории Евразийского экономического союза (далее – ЕАЭС), мер технического регулирования, мер экспортного контроля продукции двойного и военного назначения и многие другие.

Помимо этого, с точки зрения формирования государственного бюджета, ФТС можно выделить в качестве одного из наиболее важных ведомств в структуре органов исполнительной власти РФ. Согласно ежегодно публикуемому отчету Министерства финансов РФ [1], суммарные доходы национального бюджета за минувший 2021 г. составили 25286,38 млрд. рублей, из которых доходов администрируемых ФТС, составили 7156 млрд. рублей, т.е. более четверти (25,38%) [2].

В связи со столь существенной ролью и значимостью для функционирования российского государства, ФТС является одним из наиболее стремительно развивающихся ведомств в структуре органов исполнительной власти РФ. Вектор развития ФТС определяется на основании Распоряжения Правительства РФ от 23.05.2020 г. №1388-р «Стратегия развития таможенной службы Российской Федерации до 2030 года», согласно которому ключевыми целями таможенной службы РФ, в перспективе ближайших лет является усовершенствование таможенного администрирования, ускорение и упрощение операций связанных с перемещением товаров через таможенную границу, а также развитие и укрепление внешнеторговых и внешнеэкономических связей. Достижение этих целей во многом зависит от двух факторов. Во-первых, это внедрение новых стандартов технологий и рекомендаций, в т.ч. разработанных Всемирной торговой организацией (далее – ВТО) и Всемирной таможенной организацией (далее – ВТамО). Во-вторых, развитие существующих технологических решений, применяемых в таможенных органах и внедрение инноваций, зарекомендовавших себя в мировой практике.

Большое внимание в вышеупомянутом документе, уделяется Системе управления рисками (далее – СУР) дальнейшее развитие, которой базируется на повышении уровня автоматизации процессов выявления рисков на всех стадиях совершения таможенных операций; внедрении в аналитическую работу по обновлению и дополнению профилей рисков интеллектуальных технологий, опирающихся на анализ больших массивов данных; внедрении технологии автоматического присвоения уровня риска для каждой партии товаров в онлайн режиме.

Исходя из целевых ориентиров развития СУР, а также динамики развития современных процессов, в ближайшем будущем мы сможем наблюдать начало применения нейросетевого анализа, с целью совершенствования процесса обработки данных в таможенных органах. Нейронные сети, представляют собой математическую модель, основанную на принципах работы биологических нейронных связей, позволяющую программе обучаться и выполнять задачу с наибольшей эффективностью [5]. Применение нейронных сетей в СУР ФТС, на наш взгляд, позволило бы более эффективно решить множество задач, возложенных на ведомство, в первую очередь, ускорило бы процесс обновления и составления профилей рисков, а также позволило реализовать систему присвоения уровней рисков в режиме реального времени. С помощью нейросетевого анализа, возможна обработка большего объема информации об уже выявленных рисковых поставках, чем способны обработать должностные лица таможенных органов. Тем самым, позволив ведомству в целом сфокусироваться на предотвращении возможных правонарушений в области таможенного дела. Нейронные сети в некоторых аспектах уже демонстрируют возможности превышающие человеческие. Например, в ходе исследования 2018 г. учеными Национального исследовательского центра «Курчатовский институт» совместно с учеными Национального исследовательского ядерного университета «МИФИ» было установлено что модель, основанная на принципе свёрточной нейронной сети, предназначенной для образного распознавания, позволяет установить пол автора заранее написанного текста с точность до 88% [6]. В другом исследовании, с иной постановкой задачи, а именно с прогнозированием результатов сдачи Единого государственного экзамена выпускниками общеобразовательных школ, наибольшую эффективность показала объединенная модель нейронной сети ARIMA, позволившая получить результат, на основе входного набора изначально подготовленных для анализа данных, более точный, чем предварительная экспертная оценка, установленная в качестве контрольного значения [4]. Количество проводимых исследований с различными типами и моделями нейронных сетей растет ежегодно, совершенствуя и развивая технологию. Тем не менее, стоит признать, что на текущий момент вопрос правового регулирования процесса применения нейронных сетей в сфере деятельности таможенных органов, как в национальном законодательстве РФ, так и в международных соглашениях остается малозаметным.

Вместе с тем, используемая в таможенных органах СУР базируется на международных стандартах ВТамО и принципах риск-менеджмента, установленных в шестой главе, посвященной таможенному контролю, основополагающего документа в области СУР, Генеральном приложении к Международной конвенции об упрощении и гармонизации таможенных процедур в редакции 1999 г. (Киотской конвенции).

Отметим, что правовую основу применения СУР в РФ составляют, прежде всего, положения Таможенного кодекса ЕАЭС, ратифицированного в соответствии с Федеральным законом от 14 ноября 2017 г. № 317-ФЗ «О ратификации Договора о Таможенном кодексе Евразийского экономического союза», а также Федеральный закон от 3 августа 2018 № 289-ФЗ «О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации». В этих документах, закреплено, что для применения СУР в области таможенного дела, структура, формы и виды профилей рисков, процесс анализа, предложения по обновлению, дополнению или отмене, порядок заполнения, а также любая иная необходимая документация, устанавливается федеральным органом исполнительной власти, осуществляющим контроль и надзор в области таможенного дела, т.е. ФТС.

С этой целью, для стандартизации подходов к управлению, единообразного применения и совершенствования СУР в таможенных органах РФ приказом ФТС РФ от 18 августа 2015 г. № 1677 утверждена Стратегия и тактика применения СУР, порядок сбора и обработки информации, проведения анализа и оценки рисков, разработки и реализации мер по управлению рисками. Именно в этом документе содержится наиболее подробные определения доступного для таможенных органов функционала при разработке профилей рисков. Таким образом, предусматривается, что анализ и оценка рисков осуществляются должностными лицами таможенных органов с использованием методов оценки рисков и алгоритмов определения областей и индикаторов риска, разработанных таможенными органами с использованием математических, статистических и вероятностных методов анализа.

Тем не менее, вопрос правоприменительной практики в указанной области и в целом проблема, касающаяся специфики правового регулирования применения и использования в сфере деятельности таможенных органов, как искусственного интеллекта в целом, так и нейронных сетей в частности, в сфере совершенствования работы СУР остается, на наш взгляд, вопросом открытым и носящим дискуссионный характер. В связи, с чем, исходя из Распоряжения Правительства РФ от 23.05.2020 № 1388-р «Стратегия развития таможенной службы Российской Федерации до 2030 года» и Распоряжения Правительства РФ от 19.08.2020 г. № 2129-р «Об утверждении Концепции развития регулирования отношений в сфере технологий искусственного интеллекта и робототехники на период до 2024 г.», возникает определенная двойственная ситуация относительно потенциальной возможности внедрения данной технологии в рамках совершенствования работы таможенных органов в ближайшей перспективе, поскольку не затрагиваются ключевые вопросы, возникающие при потенциальном внедрении искусственного интеллекта в деятельность таможенных, а именно: области применения, сферы применения, ответственности должностных лиц за осуществление контроля, в т.ч. и изменение компетенции самих должностных лиц. Таким образом, резюмируя все вышеизложенное и подводя определенные итоги проведенного анализа, целесообразно отметить, что для соблюдения планов развития ФТС, предусмотренных Стратегией развития таможенной службы РФ до 2030 г., необходимо подготовить четкую правовую основу внедрения искусственного интеллекта в комплексы программных средств таможенных органов, обеспечить границы допустимости их применения, установить четкие рамки ответственности и сферу саморегулирования. Только основываясь на нормах действующего законодательства, нейронные сети и искусственный интеллект обеспечат оптимальное функционирование ФТС в соответствии с возникающими вызовами времени и актуальными проблемами, которые успешно решает ведомство на протяжении длительного времени.

Использованные источники

- Отчет министерства финансов РФ о доходах федерального бюджета за 2021 г. URL: http://budget.gov.ru/%D0%91%D1%8E%D0%B4%D0%B6%D0%B5%D1%82/%D0%94%D0%BE%D1%85%D0%BE%D0%B4%D1%8B?message=eyJJTkRNT0JGQl9wYXJhbVBlcmlvZCI6eyJuYW1lIjoiSU5ETU9CRkJfcGFyYW1QZXJpb2QiLCJ2YWx1ZSI6IjIwMjItMDktMzBUMDA6MDA6MDAuMDAwWiIsInR5cGUiOiJEQVRFIn0sInZpZXdDb2RlIjp7Im5hbWUiOiJ2aWV3Q29kZSIsInZhbHVlIjoiRGF5RmVkVmlldyJ9fQ== (дата обращения: 07.09.2022).

- Отчет Федеральной таможенной службы, о перечислении средств в федеральный бюджет РФ за 2021 г. URL: https://customs.gov.ru/activity/results/summy-tamozhennyx-platezhej,-postupayushhix-v-byudzhet/document/322194 (дата обращения: 07.09.2022).

- Бойченко И.С. Модели правового регулирования нейросетей // Образование и право. 2019. №1. URL: https://cyberleninka.ru/article/n/modeli-pravovogo-regulirovaniya-neyrosetey (дата обращения: 21.09.2021).

- Сырцова А.О. Метод прогнозирования результатов ЕГЭ на основе объединения моделей ARIMA и нейронной сети моделей ARIMA и нейронной сети // Скиф. 2019. №5-1 (33). URL: https://cyberleninka.ru/article/n/metod-prognozirovaniya-rezultatov-ege-na-osnove-obedineniya-modeley-arima-i-neyronnoy-seti-modeley-arima-i-neyronnoy-seti (дата обращения: 25.09.2022).

- Фаустова К.И. Нейронные сети: применение сегодня и перспективы развития // Территория науки. 2017. №4. URL: https://cyberleninka.ru/article/n/neyronnye-seti-primenenie-segodnya-i-perspektivy-razvitiya (дата обращения: 01.10.2021).

- SboevА., Moloshnikov I., Gudovskikh D., Selivanov A.,Rybka R., Litvinova T. // Deep Learning neural nets versus traditional machine learning in gender identification of authors of RusProfiling texts.Procedia Computer Science. 2018. Volume 123. URL: https://www.sciencedirect.com/science/article/pii/S1877050918300668 (дата обращения: 25.09.2022).

УДК 339.56

Б.А. Вердеш, студент экономического факультета Ростовского филиала

Российской таможенной академии

e-mail: verdesh.bogdan@mail.ru

Аннотация. Актуальность темы объясняется ростом санкционного давления со стороны недружественных стран по отношению к деятельности российских компаний, функционированию отраслей, а также конкретным физическим лицам, что определяет необходимость поиска надежных партнеров и развития взаимовыгодных экономических отношений со странами других регионов мира, в частности Китайской Народной Республикой. Цель исследования – раскрыть содержание взаимоотношений Российской Федерации и Китайской Народной Республики в таможенной сфере, что является фактором развития торговых и иных форм международных экономических отношений стран. В статье представлены результаты ретроспективного анализа российско-китайских отношений, аналитический обзор динамики показателей внешней торговли России, а также субъектов РФ, граничащих с Китаем, затронуты вопросы о перспективах сотрудничества стран.

Ключевые слова: внешняя торговля, таможня, Российская Федерация, Китайская Народная Республика, санкции, экономическая сфера, сотрудничество, торговое партнёрство, восточные рынки.

Введение

Актуальность исследования российско-китайских таможенных взаимоотношений определена прежде всего сменой географии торговли РФ с западного направления на восточное из-за санкционного давления со стороны Соединённых Штатов Америки (США) и недружественных стран Западной Европы. Новые реалии внешнеэкономических связей актуализируют анализ сложившихся торговых связей страны с Китайской Народной Республикой (КНР), которая является стабильным и давним торговым партнёром восточного направления сотрудничества. Сказанное определяет интерес к вопросам таможенного и экономического взаимодействия Российской Федерации (РФ) и КНР.

Цель данного исследования – провести анализ российско-китайских взаимоотношений в экономической и таможенной сфере, с учетом сложившихся форм сотрудничества и связей стран.

Объект анализа данной работы – взаимоотношения российской и китайской сторон в экономической и таможенной сфере. Предмет исследования – таможенные формы сотрудничества, способствующие повышению экономической эффективности взаимодействия стран.

Методология исследования объекта и предмета данной работы основана на признании роли внешнеэкономических связей страны как фактора обеспечения устойчивости развития национальной экономики. Данный подход реализуются с помощью исследовательского инструментария, включающего:

1) применение нормативного подхода в оценке тенденций и перспектив развития российско-китайских экономических отношений с точки зрения существующих и будущих форм приграничной торговли РФ и КНР;

2) проведение анализа динамики экономических показателей внешнеэкономической деятельности (ВЭД) РФ и КНР в период с 2018-2021 гг.

3) выявление функциональной связи между процессами введения санкций и переориентации рынков сбыта и закупки товаров с региона Западной Европы в сторону Азиатско-Тихоокеанского региона (АТР);

4) формулирование результатов и практических выводов проведённого исследования.

Использование указанных выше подходов и инструментов позволили провести анализ взаимоотношений КНР и РФ в экономической и таможенной сферах, результаты которого представлены в последующих разделах данной работы.

Современные российско-китайские экономические взаимоотношения

Актуализация российско-китайских экономических взаимоотношений в современных условиях, определяет важность ретроспективного анализа экономических связей двух стран. Формирование новых форм экономических отношений между государствами началось сразу после распада СССР и происходило в несколько этапов:

Первый этап связан с подписанием 5 марта 1992 года Соглашения между Правительством Российской Федерации и Правительством Китайской Народной Республики о торгово-экономических отношениях. Данный документ заложил основу дружбы РФ и КНР, которая проявлялась в создании благоприятного режима для ведения торговли, а также взаимное освобождение от таможенных пошлин и других видов налогов [1].

Начало второго этап правомерно датировать 3 сентября 1994 года, когда было подписано Соглашение между Правительством Российской Федерации и Правительством Китайской Народной Республики о сотрудничестве и взаимной помощи в таможенном деле. Данный документ способствовал развитию таможенного сотрудничества РФ и КНР, которое реализовалось в следующих аспектах:

а) облегчение и ускорение перемещения товаров и пассажиров между двумя государствами;

б) обмен опытом своей деятельности и информацией в области таможенного дела [2].

Важно отметить, что данное соглашение действует и в настоящее время, что ещё раз подчёркивает особый характер взаимоотношений РФ и КНР.

Третий этап реализовался в 1996 году и связан с заявлением, которое было дано на высшем государственном уровне стран о строительстве «партнерских отношений стратегического взаимодействия», ориентированных на XXI в. [3].

Четвертый этап справедливо приурочить к 16 июля 2001 года. В этот день был подписан Договор о добрососедстве, дружбе и сотрудничестве между Российской Федерацией и Китайской Народной Республикой. Данный договор был подписан на два десятилетия, а в долгосрочной перспективе был направлен на развитие всесторонних отношений, добрососедства, дружбы, сотрудничества, равноправного доверительного партнерства и стратегического взаимодействия в соответствии с общепризнанными принципами и нормами международного права, принципами взаимного уважения суверенитета и территориальной целостности, взаимного ненападения, невмешательства во внутренние дела друг друга, равенства и взаимной выгоды, мирного сосуществования.

Данные документы заложили основу для развития дружбы и различных форм сотрудничества, прежде всего экономического, внешнеторговых связей, которые остаются значимыми для РФ и в обозримом будущем. В настоящее время продолжают приниматься нормативно-правовые документы и публиковаться официальные заявления о всеобъемлющем партнёрстве и стратегическом взаимодействии. Также следует отметить, что, несмотря на двусторонние договоры между РФ и КНР, деятельность по торговле стала также регулироваться правилами ВТО, которые помогают унифицировать и упростить осуществление внешнеэкономической деятельности.

Таким образом, можно сделать вывод о том, что КНР является для России не только стратегическим партнёром, но и страной, стремящейся к добрососедским, дружественным отношениям. Благодаря такому сотрудничеству создаются условия для решения задач коллективной безопасности в восточноазиатском регионе на основе заключения договоров о сотрудничестве в области безопасности между двумя ядерными государствами. Дальнейший анализ предусматривает характеристику реальных примеров и форм сотрудничества Российской Федерации и Китайской Народной Республики в аспекте приграничной торговли.

На основании Федерального закона 08.12.2003 № 164-ФЗ (ред. от 14.07.2022) «Об основах государственного регулирования внешнеторговой деятельности» приграничная торговля – это особый вид внешней торговли, осуществляемый на приграничных территориях с целью удовлетворения потребностей населения (физических и юридических лиц), проживающих на данной территории. Приграничная торговля осуществляется в соответствии с международным договором Российской Федерации и сопредельного иностранного государства или группы сопредельных иностранных государств, предусматривающим предоставление особого благоприятного режима внешнеторговой деятельности в отношении торговли товарами и услугами [4].

Граница между РФ и КНР проходит на территории шести административных образований:

1. Республика Алтай.

2. Забайкальский край.

3. Амурская область.

4. Еврейская автономная область.

5. Хабаровский край.

6. Приморский край.

На основании официальной статистики базы данных Сибирского и Дальневосточного таможенного управления, автором построена таблица, характеризующая, динамику внешнеторгового оборота названных регионов с участниками внешнеэкономической деятельности Китая (табл.1).

Таблица 1. Внешнеторговый оборот субъектов РФ, граничащих с КНР

| Величина внешнеторгового оборота, тыс. долл. | ||||

| 2018 | 2019 | 2020 | 2021 | |

| Республика Алтай | 7 230,8 | 7 619,4 | 9 664,4 | 4 587,6 |

| Амурская область | 569 204,3 | 511 769,9 | 549 711,7 | 609 055,4 |

| Хабаровский край | 1 851 371,3 | 978 467,7 | 921 609,7 | 1 203 843,2 |

| Забайкальский край | 900 450,7 | 916 757,2 | 1 417 976,3 | 1 835 437,6 |

| Еврейская автономная область | 169 209,8 | 137 227,3 | 201 046,4 | 399 271,7 |

| Приморский край | 4 000 535,8 | 4 239 287,4 | 4 152 250,3 | 5 126 466,4 |

Источник: Внешняя торговля субъектов РФ ДФО и СФО. Официальный сайт Дальневосточного и Сибирского таможенного управления [5, 6].

Анализируя данные табл. 1, можно сделать вывод о том, что сохраняются тенденции снижения внешнеторгового оборота в различные периоды у двух регионов: Республики Алтай и Хабаровского края. Однако, несмотря на это, остальные регионы стремятся к увеличению объемов внешнеторгового оборота. Это ещё раз подтверждает тезис о том, что РФ и КНР заинтересованы в укреплении экономического сотрудничества. Стоит также иметь ввиду, что данный факт носит и отрицательную составляющую. С повышением внешнеторгового оборота также и увеличивается зависимость данных регионов от КНР.

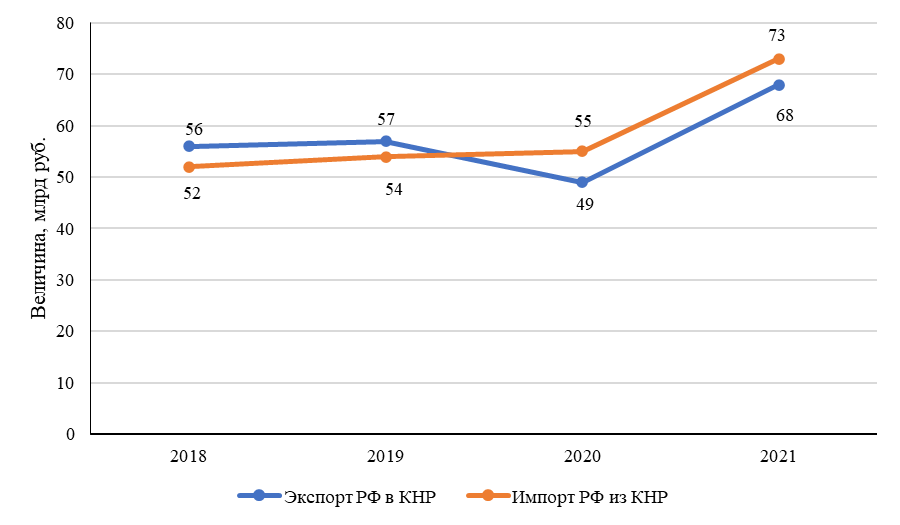

Помимо взаимодействия регионов РФ, граничащих с КНР, следует затронуть вопросы динамики внешнеторгового оборота двух стран. На основании данных Федеральной таможенной службы РФ об объемах экспорта и импорта в период с 2018-2020 гг. автором предложена диаграмма, позволяющая охарактеризовать изменения во взаимной торговле стран (см. рис.1)

Рис.1. Динамика внешнеторгового оборота РФ и КНР

Источник: Итоги внешней торговли с основными странами в 2018, 2019, 2020, 2021 году. Официальный сайт Федеральной таможенной службы [7].

График, представленный на рис.1 показывает, что существует положительная тенденция к увеличению экспорта и импорта между Россией и Китаем. Официальные источники в настоящее время предоставляют данные о том, что объем товарооборота РФ и КНР за первое полугодие 2022 года повысился и значительно превосходит показатели, аналогичного периода 2021 года.

В товарной структуре импорта китайских товаров в РФ за последние 20 лет увеличилась доля поставок технологичных видов продукции. Так, если в 2001 г. на электрические машины и оборудование и реакторы ядерные, котлы, оборудование и механические устройства приходилось 17% российского импорта из Китая, то в 2020 г. доля этих двух товарных позиций уже превысила 51%. Российский импорт электрических машин и оборудования на 48% обеспечен поставками из Китая, на 29% оборудованием и механическими устройствами, на 9% средствами наземного транспорта.

В то же время структура российского экспорта также изменилась. Если в 2001 г. на топливо минеральное, нефть и продукты их переработки приходилось 8% российского экспорта в эту страну, то в 2021 г. их доля уже достигла 66,5%. В условиях ближайшего сокращения российского экспорта минеральных продуктов в западные страны, очевидно, следует ожидать дальнейшего увеличения значимости китайского рынка для сбыта этого вида российской продукции [8]. Это вновь подтверждает, что Российская Федерация намерена усилить взаимодействие с Китайской Народной Республикой. Здесь особую роль должны играть таможенные органы, которые в соответствии с ориентирами развития, предусмотренными «Стратегией развития Федеральной таможенной службы Российской Федерации до 2030 года» постоянно совершенствуются и не отстают от основных трендов цифровизации, чему будут способствовать и заявленные странами встречи, обменом опытом по применению цифровых технологий в таможенном администрировании.

Констатация факта роста внешней торговли России с другими странами требует акцентирования внимания на существенных переменах в географии товаропотоков. Как отмечалось ранее, по причине введения экономических санкций товарооборот России и стран Западной Европы в первой половине 2022 года существенно снизился, в сравнении с аналогичным периодом в 2021 году. Однако компенсационный эффект был достигнут благодаря повышению товарооборота со странами Азиатско-Тихоокеанского региона (АТР) и Ближнего Востока. Произошедшие перемены вносят новый исторический виток в развитие экономики России. Действующие договоренности и ожидаемое заключение новых договоров о взаимовыгодном сотрудничестве со странами данных регионов могут способствовать достижению положительных для функционирования российской экономики результатов.

В этой связи возникает проблема кадровой обеспеченности и повышения уровня квалификации кадров. Как известно территория Дальнего Востока характеризуется низкой плотностью населения в сравнении с другими регионами России. Требуется заинтересованность населения в проживании на восточных территориях, стимулирование внутренней миграции. В настоящее время существует особая система льгот и мер поддержки работникам таможенных органов и иным категориям граждан, но эти меры будут недостаточными для обеспечения роста населения в данных регионах. Следовательно, Правительству РФ и администрациям муниципалитетов необходимо проводить последовательную работу и принять соответствующие меры по стимулированию переселения и подготовке кадров, с учетом повышения роли восточного вектора развития российской экономики. С появлением кадров на местах социально-экономическая система будет полноценно функционировать. Таким образом, необходимо добиваться реализации комплекса мер и направлений в регионах Дальнего Востока, развиваться комплексно, равномерно, включая совершенствование инфраструктуры, логистики и обеспеченности деятельности таможенных органов.

Выводы

Исследование перемен, происходящих в сфере внешнеэкономических отношений, прежде всего во внешней торговле России в настоящее время, позволяет сформулировать следующие выводы:

1. Изменения в географии товаропотоков внешней торговли России связаны со сменой приоритетов и переключением на рынки стран АТР и Ближнего Востока.

2. В перспективе РФ придерживается курса на активное экономическое и иные формы сотрудничества с КНР.

3. Приграничная торговля, как особый вид международной торговли, активно практикуется в регионах РФ, граничащих с КНР. В четырех российских приграничных регионах сложилась положительная динамика роста товарооборота с территориями конкретных административных образований КНР.

4. Объемы внешней торговли РФ и КНР увеличиваются, совершенствуется товарная структура в направлении поставок из КНР наукоемкой продукции.

5. Повышается роль Федеральной таможенной службы РФ в переориентации и адаптации экономики РФ к дальнейшим изменениям в географии торговли. Перед таможенными органами стоят задачи обеспечения подготовки квалифицированных кадров в соответствии с требованиями цифровизации. Развитие различных форм сотрудничества, обмен опытом, в том числе в области совместного использования цифровых технологий со странами АТР и Ближнего Востока будет способствовать таможенному и торговому сотрудничеству стран. В целом следует отметить возможность реализации положительных тенденций при своевременном реагировании на потери от введённых санкций и перехода на восточных рынках. Минимизация негативных воздействий санкций возможна, благодаря активному развитию внешнеэкономических отношений с партнерами из АТР и Ближнего Востока. Восточный вектор является перспективным направлением, по которому открывается возможность продвижения российской экономики в обозримом будущем.

Использованные источники:

- Соглашение между Правительством Российской Федерации и Правительством Китайской Народной Республики о торгово-экономических отношениях (Пекин, 5 марта 1992 г.) (с изменениями и дополнениями) // Официальный интернет-портал правовой информации. URL: https://base.garant.ru

- Соглашение между Правительством Российской Федерации и Правительством Китайской Народной Республики о сотрудничестве и взаимной помощи в таможенных делах (Москва, 3 сентября 1994 г.) // Официальный интернет-портал правовой информации. URL: https://base.garant.ru

- Майданевич Ю.П., Бабашина А.С. Российско-китайские экономические отношения: история и пути развития // Азимут научных исследований: экономика и управление. 2016. Т. 5. № 2 (15). С. 178–181.

- Федеральный закон от 08.12.2003 № 164-ФЗ (ред. от 14.07.2022) «Об основах государственного регулирования внешнеторговой деятельности» // Официальный интернет-портал правовой информации. URL: http://www.consultant.ru

- Официальный сайт Дальневосточного таможенного управления [Электронный ресурс]. URL: https://dvtu.customs.gov.ru

- Официальный сайт Сибирского таможенного управления [Электронный ресурс]. URL: https://stu.customs.gov.ru

- Официальный сайт Федеральной таможенной службы Российской Федерации [Электронный ресурс]. URL: https://customs.gov.ru

- Школяр Н.А. Смена приоритетов внешней торговли // Российский внешнеэкономический вестник. 2022. № 5. С. 95–107.

УДК 339.544

Д.Ф. Власова, студент факультета таможенного дела

Санкт-Петербургского имени В.Б. Бобкова филиала Российской таможенной академии

e-mail: dashu0703@gmail.com

Научный руководитель – А.Л. Поль-Мари, старший преподаватель кафедры информатики и информационных таможенных технологий

Аннотация. В статье рассматривается процесс перехода транспортных накладных в электронный формат, подготовка нормативно-правовой базы Евразийского экономического союза, а также возможность разработки Единой базы данных e-CMR в пространстве Союза. Автором предлагаются предложения по внедрению механизма обмена электронными накладными e-CMR в ЕАЭС.

Ключевые слова: электронная транспортная накладная, единая база данных e-CMR, межгосударственное информационное взаимодействие.

Электронное таможенное декларирование товаров неразрывно связано с системой международных перевозок. Межгосударственное взаимодействие, а также необходимость ускорения процессов в ведении международной торговли побуждают страны к переходу на более масштабное использование цифровых технологий.

Одной из основных тенденций в мире международных перевозок и логистики является цифровизация происходящих экономических процессов. Основным элементом перехода к цифровой трансформации является внедрение электронных накладных, а также переход на полный отказ от бумажного документооборота в сфере международных перевозок.

Основные правила международных перевозок закреплены в Конвенции о договоре международной перевозки грузов (КДПГ) автомобильным транспортом, наиболее известной как CMR. Еще в 2011 году на основе данной Конвенции был подписан протокол, предполагающий применение электронных транспортных накладных, носящих название e-CMR. В настоящее время к данному протоколу присоединились более 30 стран, в том числе и Российская Федерация.

Транспортная накладная является фактическим подтверждением заключения договора о перевозке груза, а ее переход в электронный формат – значительным шагом к полному безбумажному документообороту в Российской Федерации.

По состоянию на первую половину 2022 года нормативная база по переходу на электронные транспортные накладные в России утверждена частично. Пока участники коммерческих перевозок могут оформлять транспортную накладную в электронном формате по своему желанию.

Одним из главных документов, утверждающих формат электронной транспортной накладной, сопроводительной ведомости и заказа, является приказ ФНС от 09.12.2021 № ЕД-7-26/1065@, который вступил в силу 11 января 2022 года. С 1 марта до 1 сентября будет действовать переходный период. В это время участники грузоперевозок смогут оформлять e-CMR в формализованном виде и в других форматах, которые ранее были приняты у ряда крупных организаций.

Следует отметить, что Республика Беларусь также присоединилась к протоколу к КДПГ, касающемуся электронной накладной, что в свою очередь позволило расширить сферу применения электронного документооборота.

В соответствии с данным международным протоколом Советом Министров Республики Беларусь 30 декабря 2019 года было принято Постановление № 940 «О функционировании механизма электронных накладных», которое на законодательном уровне закрепляет механизм использования товарно-транспортных и товарных накладных в виде электронных документов».

Межгосударственное информационное взаимодействие в рамках государств-членов Евразийского экономического союза (ЕАЭС) предусмотрено Стратегией развития евразийской экономической интеграции до 2025 года и осуществляется с использованием Интегрированной информационной системы Союза (ИИС Союза).

Для реализации механизма обмена электронными накладными e-CMR необходимо реализовать следующие этапы:

1. Подготовка нормативно-правовой базы на национальном уровне, то есть создание и принятие протокола об электронной транспортной накладной e-CMR в каждом отдельно взятом государстве-члене ЕАЭС.

2. Подготовка нормативно-правовой базы на международном уровне, включающей в себя создание единого стандарта и заключение соглашения о взаимном обмене данными электронной транспортной накладной e-CMR.

3. Разработка единой международной базы данных электронных транспортных накладных e-CMR, которая будет включать в себя необходимые для прохождения таможенного контроля сведения.

Процедура внедрения механизма e-CMR уже была частична начата в Российской Федерации и Республике Беларусь и регламентируется национальными нормативно-правовыми актами. Поскольку форматы и содержание данных транспортных накладных в государствах-членах ЕАЭС соответствуют друг другу, то разработка единого нормативно-правового акта внедрения механизма e-CMR может быть осуществлена на примере нормативной базы России и Беларуси.

Появление единого стандарта по внедрению e-CMR в отдельно взятых государствах-членов ЕАЭС может стать первым шагом к формированию единой международной нормативно-правовой базе электронных транспортных накладных, который на законодательном уровне будет устанавливать единый формат данных для передачи информации e-CMR на международном уровне.

Следующим шагом внедрения единого механизма обмена данными e-CMR является подготовка и создание единой базы данных электронных транспортных накладных e-CMR между странами ЕАЭС. Единая база данных включает в себя сведения, содержащиеся в электронной транспортной накладной, а доступ к ней будет предоставляться федеральным органам исполнительной власти.

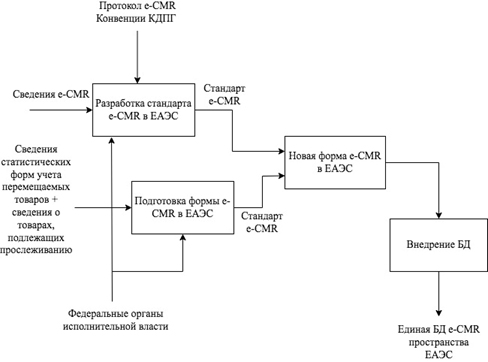

Для построение Единой базы данных e-CMR пространства ЕАЭС была построена контекстная диаграмма, основанная на нотации IDEF0. Данная диаграмма представлена на рис. 1 и рис. 2.

Рис. 1. Контекстная диаграмма построения Единой базы данных

e-CMR пространства ЕАЭС

Рис. 2. Диаграмма декомпозиции первого уровня механизма БД e-CMR

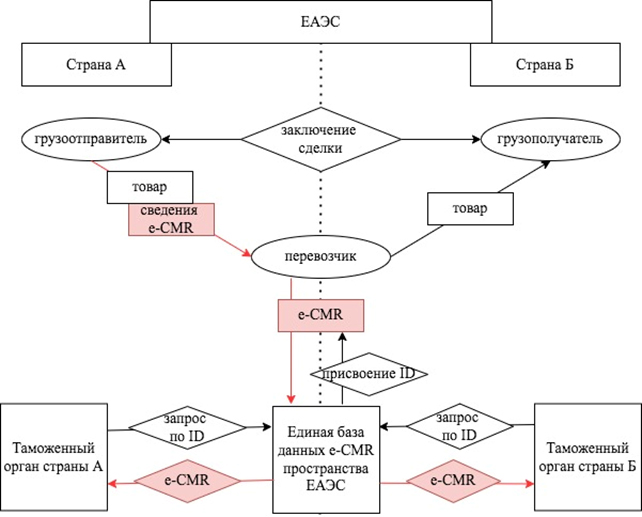

Основываясь на существующих разработках в России и Беларуси в сфере внедрения электронных транспортных накладных e-CMR была составлена концептуальная модель механизма обмена электронными накладными e-CMR в пространстве ЕАЭС. Данная модель представлена на рис. 3.

Рис. 3. Механизм обмена электронными накладными e-CMR

в пространстве ЕАЭС

Алгоритм предоставления электронной транспортной накладной e-CMR:

1. Заключение сделки между грузоотправителем и грузополучателем.

2. После заключения сделки грузоотправитель передает товар, а также необходимые сведения e-CMR перевозчику.

3. Передача данных e-CMR от перевозчика в Единую базу данных e-CMR пространства ЕАЭС и присвоение электронной транспортной накладной уникального кода ID.

4. При проведении контроля таможенный орган запрашивает электронную транспортную накладную из Единой базы данных e-CMR пространства ЕАЭС по уникальному номеру ID.

Следует отметить, что концептуальная модель механизма e-CMR для взаимного обмена данными между государствами-членами ЕАЭС отвечает следующим рекомендациям и принципам, изложенным в Протоколе e-CMR:

– целостность и неизменность данных;

– взаимное доверие заинтересованных сторон друг к другу;

– взаимное признание нормативно-правовых актов о международном электронном обмене данными;

– доверие к системе со стороны заинтересованных лиц;

– сторона, обладающая правами, возникающими на основании электронной накладной, должна быть в состоянии продемонстрировать наличие такого права везде, где применяется Конвенция и Протокол e-CMR к ней;

– осуществление упрощения международных перевозок во всех регионах, где применяется Протокол e-CMR;

– осуществление защиты персональных данных всех заинтересованных сторон;

– единые процедуры аутентификации и форматы составления электронной накладной.

Таким образом, можно сделать вывод о том, что для успешного внедрения механизма обмена электронными накладными e-CMR в пространстве ЕАЭС необходима разработка не только национальной нормативно-правовой базы, но и утверждение международного Соглашения в рамках государств-членов ЕАЭС.

Поскольку в настоящий момент национальная нормативно-правовая база, касающаяся полноценного перехода на электронные транспортные накладные, утверждена только в России и Беларуси, то разработка Соглашения о взаимном обмене данными e-CMR требует скорейшего принятия актов национального законодательства в отношении электронных транспортных накладных остальными государствами-членами Союза. Возможность создания Единой базы данных e-CMR пространства ЕАЭС станет возможным только после полного принятия национальной и международной правовой базы в рамках ЕАЭС. В случае осуществления грамотного функционирования Единой базы данных e-CMR пространства ЕАЭС станет возможно в значительной степени сократить время проверки федеральными органами исполнительной власти необходимых данных.

Использованные источники:

- Распоряжение Правительства РФ от 23.05.2020 № 1388-р «Стратегия развития таможенной службы Российской Федерации до 2030 года» [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс».

- Решение Высшего Евразийского экономического совета от 11.10.2017 № 12 №Об Основных направлениях реализации цифровой повестки Евразийского экономического союза до 2025 года» [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс».

- Приказ ФНС России от 09.12.2021 № ЕД-7-26/1065@ «Об утверждении форматов электронной транспортной накладной, электронной сопроводительной ведомости и электронного заказ-наряда» [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс».

- Постановление Совета Министров Республики Беларусь от 30.12.2019 № 940 «О функционировании механизма электронных накладных» [Электронный ресурс] // Справочно-правовая система «КонсультантПлюс».